您的位置:首页 >资讯 >

财报“跌跌”不休,价格“涨涨”不断 奢侈品在下一盘什么棋?

销售数据疲软涨价不断 奢侈品在下一盘什么棋?

自今年7月底开始,各大奢侈品陆续公布2020年第二季度财报。不出意外,今年的第二张成绩单依然延续了第一个季度的跌势,即便是被誉为抗风险能力最强的几家头部奢侈品集团,在疫情期间持续承受着门店暂停营业和国际旅游受阻的双重冲击,结果也是意料之中的惨淡。就各大奢侈品牌今年上半财年的业绩报告看,为了及时止血,一方面奢侈品牌会选择通过“涨价”这种反常识的措施“回血”;而另一方面,品牌也用更主动、积极的态度放下身段拥抱数字化或者推出更多元化的服饰支线,以期在一定程度上挽回损失。

财报“跌跌”不休

在整体市场状况低迷的时刻,没有任何奢侈品牌可以幸免。

据财报数据显示,奢侈品头部企业开云(Kering)集团今年上半年总营收同比下降29.6%,为53.78亿欧元;营业利润暴跌57.7%至9.52亿欧元;净利润则大跌53%至2.73亿欧元。其中,被誉为“撑起开云一片天”的核心品牌Gucci第一季度销售额同比下降22.4%至18亿欧元,而第二季度跌幅几乎翻倍,收入同比大跌43.5%至21.75亿欧元。总体而言,Gucci上半年销售额大跌33.5%至30.72亿欧元,营业利润几乎被腰斩至9.29亿欧元。而其他如Yves Saint Laurent、Alexander McQueen和Balenciaga等品牌销售额则同比下降了12.6%至4.1%不等。

另一奢侈品巨头路威酩轩(LVMH)集团发布的结果也不甚明朗,2020年上半年集团总营收下降了28%,为187.93亿欧元;营业利润大跌68%至16.71亿欧元,净利润更是大幅缩水了84%至5.22亿欧元。尽管旗下最大的品牌Louis Vuitton和Dior引领下的时装和手袋门类销售情况比TAG Heuer和Bulgari等品牌的手表和珠宝的销售情况略显乐观,但集团第二季度销售额依然延续了第一个季度同比下降17%的颓势,同比下跌38%至78亿欧元。“我认为我们从未见过如此彻底的、一边倒的消极负面情况。”路威酩轩首席财务官Jean Jacques Guiony在接受金融时报采访时表示:“事实证明,从营业收入和利润看,如Louis Vuitton和Dior等集团的大品牌通常比小品牌更有韧性。但旅游限制措施依然对环球免税店等其他的业务造成了重创。”有投资者和分析师认为,这是现代奢侈品行业有史以来经历的最严重的收缩情况。

尽管连跌势头延续了两个季度,但各大品牌的财报中都特意指出了一个亮点——相比于欧美市场的风雨萧条,随着亚洲地区国家的疫情首先得到控制并且恢复正常的生产和消费,奢侈品的消费也出现了回暖迹象。虽然全球业务都大幅受阻,但有了来自奢侈品消费大国中国的强劲助力,使得亚太市场的跌幅不至于太惨淡。LVMH财报表示,中国市场的强势复苏帮助亚太市场在第二季度营收跌幅缩窄,从第一季度的32%跌幅减少至13%;开云方面则表示,独树一帜的中国市场不仅抵消了其第一季度关店带来的负面影响,甚至在今年第二季度还出现6.4%的正增长,带动亚太市场的跌幅收窄至25%。然而波士顿咨询集团最新研究显示,尽管中国领衔的奢侈品消费预计会让今年下半年的业务数据进一步好转,但这仍不足以对冲品牌在国外其他市场造成的损失。

销售越跌,价格越涨?

就传统而言,奢侈品牌为了维持和提升旗下品牌价值,每年会进行一至两次的涨价调整。此外,升价调整还可以进一步缩小各个国家和地区的奢侈品市场之间的价格差距,欧洲手袋的价格总体而言低于中国等主要奢侈品市场出售的商品,例如:目前Gucci在中国市场售出的Dionysus和Zumi手袋价格分别比意大利市场的售价高出28%及23%,而价格调整则有望缩小售价的地区差异。但更重要的是,由于今年各大品牌线下业务被迫陷入停滞,涨价更是可以弥补品牌线下门店停摆造成的损失,同时维持疫情期间飞升的物流、人工和原材料成本的最直接手段。因此,在今年5月到6月期间,各大奢侈品牌集体涨价,此举亦引发国内多地出现“排队潮”的现象。

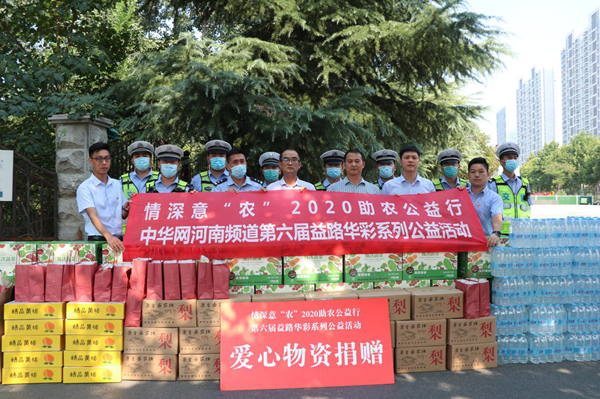

8月23日,广州太古汇仍可见奢侈品门店前的“排队潮”。图 梁信 摄

资料显示,Louis Vuitton于5月5日时隔两个月再次上调产品售价,平均涨幅在5%至9%之间,约为1000元至3000元之间,较之3月600元至2000元的升幅再次进一步拉大;CHANEL于5月11日率先在欧洲市场进行提价,经典手袋价格上调幅度普遍为5%至17%;Prada的产品价格悄然上调约10%左右;Celine部分手袋款式年涨幅达到14.6%;稍“晚”一步的Gucci也在6月开始对意大利、英国和中国市场进行价格调整,平均上涨了5%至9%。投资银行Jefferies的奢侈品分析师Flavio Cereda对路透社表示:“品牌热度那么高的Gucci最终也效仿其他品牌采取了机会主义的涨价策略,以缓解收入的缩水。这样的做法并不让人感到意外。”据悉,他在今年5月已经将对开云集团的评级从“买入”下调至“持有”。

LADYMAX的奢侈品撰稿人Drizzie分析,尽管在全球性危机期间实行涨价策略,看似违背逻辑,但实则是奢侈品牌维持业绩的应急机制。短期看来,涨价能够刺激消费者在涨价前下单购物,增加品牌现金流;长远来说可以提升利润,弥补品牌在疫情期间的收入损失。但华尔街投行Bernstein的奢侈品分析师Luca Solca则提醒道,涨价的举措有可能造成消费者的抵触,因此并非所有的奢侈品牌都会选择涨价。

危中之机

开云集团首席执行官Fran ois-Henri Pinault预测,全球旅游的停滞将持续到2021年上半年,鉴于整体零售大环境依旧充满不确定性,整体奢侈品市场缺乏可见度,无法预测下半年的销售情况。而据贝恩公司分析预测,今年整体个人奢侈品的销售额仍将萎缩25%至30%,并且至少要到2022年或2023年才能恢复到2019年的水平。这意味着,各大奢侈品牌需要做好长期作战的准备,未来或将有至少两年的市场低谷期。再加上奢侈品商品价格水涨船高,在“后疫情”时代的奢侈品如何向消费者证明其独特的价值,并回归奢侈品的本质,为消费者提供更优质的产品和服务,成为近期亟需反思的重要命题。

疫情发生期间,线下直营店渠道受阻,但多数品牌电商业务表现强劲,因此许多品牌都选择加快数字化步伐,希望与消费者建立起更加实时和密切的联系。LVMH集团旗下各品牌陆续开通线上官方旗舰店,如Dior美妆已经进入天猫并开设旗舰店,也会结合时下千禧一代和Z世代的购买习惯进行电商直播。Gucci除了针对在线消费者和年轻消费者开通了抖音、Instagram、Snapchat等拓宽销售渠道之外,还在意大利佛罗伦萨的Gucci 9客户服务中心推出了一项全新的远程购物服务“Gucci Live”,由专业的导购通过在线视频形式一对一地重现客户在店购物时享受的独特个性化体验。除了对渠道业务进行重整,不少品牌还对传统时装周模式重新反思,转而改为线上直播、减少每年走秀场次,从而达到降低成本和以可持续的方式展示设计创意的目的。

除此之外,各品牌还持续不断地推出许多新系列产品,进一步丰富品牌的产品矩阵。如Louis Vuitton此前推出了夏季新品套装并为AirPods打造了专用配饰,如此“跨界”操作受到市场热议。Gucci近日还宣布将增设“Non-binary”非二元性别部门,推出由Alessandro Michele主导创意的跨性别系列Gucci Mx,让性别流体人(作者注:Gender-fluid,性别流体人认为他们在两个或以上的性别认同之间流动)也可以有更丰富的时尚产品选择。

2020年对奢侈品行业而言无疑是艰难的一年,未来仍充斥着未知的迷雾。但危中有“机”,通过严控成本并灵活增强全渠道销售,我们或可期待下半年经济复苏后的奢侈品行业带给我们更多好消息。