您的位置:首页 >资讯 >

竞争激烈、监管趋严 晋商消费金融忙“补血”

竞争激烈、监管趋严下,持牌消金机构不断探索资本补充之路,晋商消费金融就是其中一例。12月2日,北京商报记者注意到,晋商消费金融近日以1.48元/股的资产评估价格为基准,拟引入具有优质产业消费场景的线下产业集团或风控能力强的互金垂直消费平台等新股东进行增资,拟募集资金将不超过7.4亿元。

晋商消费金融称,增资所募集的资金将用于补充资本,以支撑业务的可持续发展并满足监管关于资本充足率的要求。目前,晋商消费金融注册资本金为5亿元,若产生符合条件的意向投资方,达成一致增资意见后,意味着晋商消费金融注册资本金将增至不超过12.4亿元人民币。

针对此次增资目的、资金用途及最新进展,北京商报记者通过多渠道向晋商消费金融进行采访,但截至发稿,未收到后者回应。麻袋研究院高级研究员苏筱芮指出,从行业地位来看,晋商消费金融在消金队伍中并非头部,属于中小机构,此前也没有出现如龙头机构那样频频增资的动作,此次谋求增资,或主要是基于自身的发展需要。

而在网络小贷新规收紧、消金牌照开窗的大背景下,消费金融行业的竞争将越发激烈,苏筱芮认为,晋商消费金融此举一方面有利于拓展外部优质场景,另一方面则可以增强自身实力和抵御外部风险竞争的能力,本质上是一种“居安思危”的举动。

此次增资项目中,对于战略投资者遴选对象,也就是新引入股东方的选择,晋商消费金融也进行了披露。具体为,选择具有与消费金融契合度较高、有充分的互补性和合作发展空间、能够提升核心竞争能力、可持续推进企业发展的优质投资者:一是选择拥有优质产业消费场景,如教育、医疗、旅游等资源的线下产业集团;二是选择具有较强互联网金融风控管理能力的互联网金融服务垂直消费平台公司;三是选择在业界拥有良好投资声誉和丰富投资经验的优质投资机构。

从遴选方案不难看出,晋商消费金融主要青睐的是在消费金融领域有一定场景或风控的机构。

晋商消费金融目前股东方包括晋商银行、360旗下奇飞翔艺、天津宇信科技、华宇商业、美特好连锁超市,分别持股40%、25%、20%、8%、7%。此次增资中,晋商消费金融大股东晋商银行将同比例增资,增资后,晋商银行持股比例仍占增资完成后总股本的40%,为第一大股东。不过,360旗下奇飞翔艺、天津宇信科技、华宇商业、美特好连锁超市股东方的持股比例将被稀释。

零壹研究院院长于百程告诉北京商报记者,此次增资中,大股东晋商银行同比例增资,保持40%的持股比例,对于公司业务稳定和持续性比较有利。从拟引进的股东方来看,和晋商消费金融未来也有关,一是将继续发力场景消费金融,二是加强互联网消费金融业务和风控。

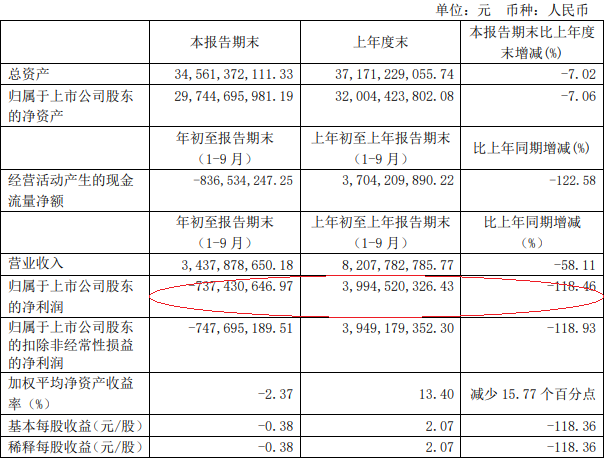

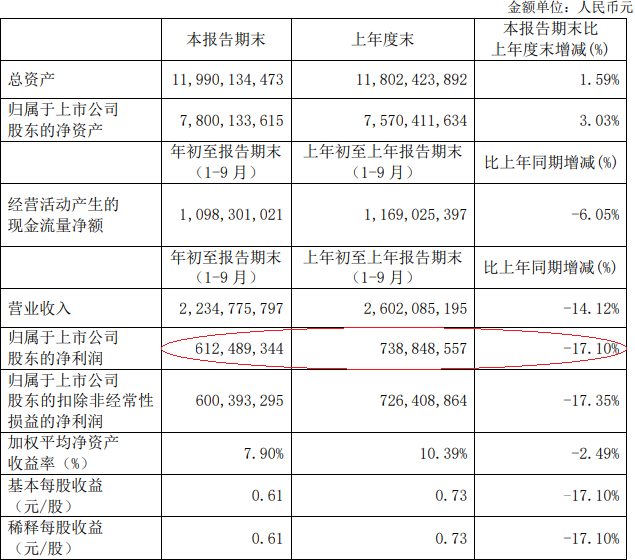

值得注意的是,晋商消费金融还在增资项目信息中披露了三季度的业绩情况。综合财务数据看,三季度晋商消费金融的营业收入为1.77亿元,净利润为1333万元。

在分析人士看来,从三季报看,晋商消费金融单季度营收较好,但利润表现一般。于百程指出,晋商消费金融上半年净资产只有7.173亿元,同时总资产为69.793亿元,已接近于10倍杠杆。因此,公司要谋求更快发展,具有明显的补充资本金需求。晋商消费金融的资产规模在行业里属于中等偏后,补充资本金后利于竞争力的提升。

苏筱芮认为,晋商消费金融业绩,其实是监管趋严、疫情大背景下中小机构面临生存挑战的一个缩影。2020年以来,消费金融行业面临内忧外患,部分场景方问题牵连到资金方如银行、消金、小贷等,也给消金机构带来了经营上的不确定因素。因此,建议机构后续加强对场景的把控,如场景方的资质(如办学许可证、医疗许可证)审核、用户资质的复核等,不跟风、不盲从,谨慎选择赛道精耕细作。