您的位置:首页 >资讯 >

经营性现金流转负 “退群门”前的保利经历了什么?

8月24日晚间,保利发展控股集团股份有限公司 (以下简称“保利发展”)发布的2020年半年报显示,公司上半年经营性现金流大降255.56%,从去年同期的162.28亿元降至今年半年报中的-252.44亿元,曾位列“招保万金”的保利发展到底经历了什么?

营收新考验

对于房企经营活动产生的现金流量净额大减,行业给出的一致判断是,房企经营活动现金流入最重要的来源是销售商品、提供劳务收到的现金,上半年受新冠肺炎疫情影响,房企回笼资金均受到不同程度的影响。

从这个角度看,保利发展的回款情况并不能算是行业内表现上佳的。

保利发展在回应现金流量净额大幅变动的原因时,也承认“销售回笼随销售规模减少,合作项目往来款投入增加”是导致上述数据大降的主要原因。

半年报显示,2020年上半年,保利发展实现营业收入736.77亿元,同比增长3.59%,其中房地产销售收入673亿元。实现归属于母公司股东的净利润101.2亿元,同比增长1.69%。上半年实现销售回笼2023亿元,回笼率为90.1%,这一数据无论是在头部房企还是央企房企中都不算优秀。

对于这样一份成绩单,保利发展进一步解释称,为应对新冠肺炎疫情对宏观经济及房地产行业的巨大冲击,加快项目及时复工复产,重点保主力盘进度、保竣工交付。积极把握“五一”、端午窗口期,进行集中推货,取得良好市场效果。二季度以来,公司销售持续向好,4月签约金额同比转增,5-6月签约金额同比增加10%。

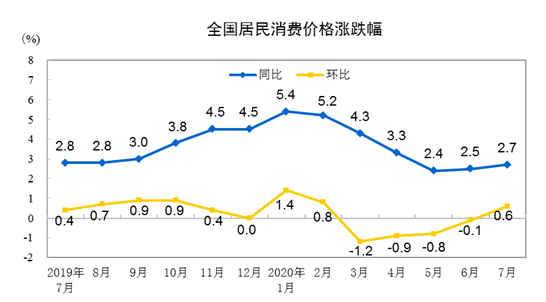

宏观数据显示,2020年上半年全国商品房销售金额6.69万亿元,同比减少5.4%;商品房销售面积6.94亿平方米,同比减少8.4%。3月以来,得益于疫情稳定控制,国内经济活动逐步恢复,市场成交逐渐回暖,5-6月成交量已超过近三年同期的平均水平。

尽管保利发展上半年的营收还算“及格”,但在半年报发布前夜的“退群门”却成为考验其下半年品牌建设和营销节奏的关键。

8月21日晚间,北京保利在媒体微信群转发链接并发放红包,链接内容为北京保利官微发布的营销活动预告——七夕“Art In流动”艺术节暨品牌发布会。随后保利发展控股北京公司副总经理文灵在该群里命令其下属在群里艾特所有媒体,转发这一素材,并明确要求“没转发的移出本群”。随后遭到部分媒体抵制,当晚,“保利退群门”成为热搜。

大举拿地

除了营收回流资金外,拿地动作频繁而且拿地价格普遍走高,也是行业内公认的导致房企经营性现金流净额大幅下滑的原因。

保利发展在半年报中称,报告期内,公司实现拓展项目44个,新增容积率面积984万平方米,拓展成本820亿元,拓展面积及金额较去年同期分别提升19%和54%。

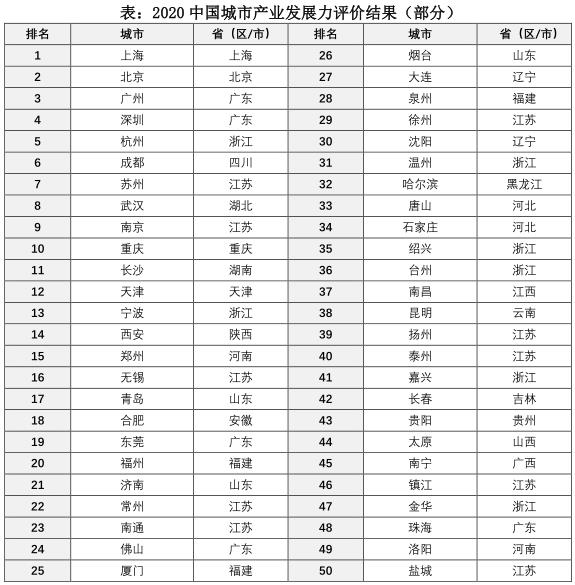

新增资源结构中,保利发展圈定的38个核心城市拓展金额占比达86%,较去年提升7个百分点,拓展平均楼面地价为8328元/平方米;拓展溢价率为22%,与去年同期持平。新增货量中住宅货量占比86%,拓展金额权益比例提升2个百分点至73%。

宏观的背景似乎也证实了保利发展的这种说法:公开信息显示,2020年上半年,全国土地成交0.4万亿元,同比增加5.9%。其中,一季度受疫情影响,房企销售收入下降,现金周转压力增大,叠加政府土地供应规模减少,导致土地成交规模有所下降。二季度以来各地供地力度加大,同时受益于流动性宽松及房地产销售回暖,企业拿地信心提振,土地成交价款、成交楼面均价显著上涨,其中住宅用地土地成交价款、成交楼面均价创近年来单季度新高。

中国城市房地产研究院院长谢逸枫分析称,土地款项的大额支出,也可以解释保利发展经营性现金流净额大幅下滑的原因。而保利发展大举拿地的背后,是其对于规模的渴求。

2017年,保利发展曾提出“重回前三”的愿景,并抛出“2017年冲刺3000亿元,三年内突破5000亿元”的“345”战略,即未来每年业绩增幅为1000亿元,2017年销售额实现3000亿元,2018年实现4000亿元,2019年实现5000亿元。据过往年报数据显示,2017年、2018年、2019年保利发展分别实现签约销售金额3092亿元、4048亿元和4618.48亿元,据此目标计算,保利发展并未完成5000亿元销售目标。

除此之外,保利发展似乎与其他龙头房企的差距在逐年拉大。按照去年财报数据显示,排名第四名的融创中国全年合同销售额约5562.1亿元,高出第五名的保利发展将近1000亿元,而房企前三的门槛,更是提升至6000亿元。

地产分析师严跃进表示,按照目前的状况来看,保利发展要“重回前三”仍面临许多挑战。2019年房地产市场已处于下行状态,今年受疫情影响这一状态只会回稳而不会“超前”。保利发展在年初的业绩会上并没有再提出年度销售目标,这或许也是出于对市场前景不确定性的担忧。

资产负债尚处安全边界

在经营性现金流罕见出现数百亿元的下滑后,保利发展却保持了相对安全的边界:半年报显示,该公司的资产负债率为77.66%,扣除预收账款资产负债率66.05%,为业内较低水平。

8月23日,央行官网挂出工作动态,证实8月20日,住房城乡建设部、央行在北京召开重点房地产企业座谈会。会议指出,为进一步落实房地产长效机制,央行、住房城乡建设部会同相关部门在前期广泛征求意见的基础上,形成了重点房地产企业资金监测和融资管理规则。

在此之前,市场传出房企融资“三条红线”将出,分别为红线1,剔除预收款后的资产负债率大于70%;红线2,净负债率大于100%;红线3,现金短债比小于1倍。根据“三条红线”触线情况不同,试点房地产企业分为“红、橙、黄、绿”四挡。

针对融资情况,保利发展在半年报中称,公司把握融资节奏、抓住市场利率窗口期融资,累计发行40亿元公司债券、45亿元中期票据,融资成本均为同期市场较低水平,以低成本储备长期发展资金。报告期末,公司资产负债率77.66%,扣除预收账款资产负债率66.05%,为业内较低水平。截至报告期末账面有息负债3021亿元,有息负债综合成本仅约4.84%,较年初降低0.11个百分点。货币资金达1257亿元,为短期借款及一年内到期债务的1.96倍,资金结构安全。

严跃进指出,作为央企,保利发展融资有着天然的优势,但目前政策的大方向是避免过量资金流入到房地产市场,这对于有规模扩张需求的保利发展来说并不友好,至少在大举拿地方面会受到影响。

保利发展方面也承认,在“房住不炒”的主基调下,房地产领域将继续保持从严监管的调控思路,政策手段也将从“宽货币”向“宽信用”转变,房地产企业融资风险进一步加大。

另一方面,受益于年初流动性宽松及销售复苏的影响,土地市场竞争激烈,整体呈现出高起拍价、高成交价、高溢价率的“三高”特征,而在当前从严的调控环境下,土地成本端的上升压力将更加考验企业投资、运营能力,房地产企业经营风险将有所上升。

针对经营性现金流的大幅度波动,北京商报记者与保利发展方面取得联系,截至记者发稿前未有回复。