手续费畸高、捆绑销售、骗保骗赔……意外险乱象频出,监管再次重拳出击。4月14日,北京商报记者从业内渠道获悉,日前银保监会发布《意外伤害保险业务监管办法(征求意见稿)》(以下简称《意见稿》),控费降价,剑指“捆绑销售”等诸多行业痼疾,同时要求强化客户信息真实性管理。

业内人士认为,《意见稿》划定费率“天花板”有利于打击意外险手续费畸高现象,“负面清单”的明确有利于进一步保障消费者权益,而对于客户信息的管理,或能对骇人听闻的“杀亲骗保”风险起到一定的遏制作用。

划定费率“天花板”

剑指手续费畸高

“意外险百分之几百的附加费用率,监管怎么不管管?消费者权益去哪儿了?”打开知乎搜索“意外险”字样,便能看到意外险消费者的如是质问。

长久以来,意外险市场被手续费畸高乱象所困扰,而近期监管罚单中亦有相关案例。4月中旬的一张营口银保监分局罚单便显示,在意外险中介费用率大幅超出预定费用率行为方面,幸福团体交通意外伤害保险预定附加费用率为25%,然而幸福人寿营口中支2019年1月初至2020年5月底承保的3件团体交通意外伤害保险,向中介机构支付的手续费率超出预定费用率水平15%以上。

新近发布的《意见稿》中,便剑指手续费畸高乱象,划定费率“天花板”。《意见稿》规定,各保单年度的预定附加费用率由保险公司自主设定,但平均附加费用率不得超过规定的上限。

其中,个人短期意外险业务,以及个人长期意外险期交业务的平均附加费用率均不得超过35%,而个人长期意外险趸交业务平均附加费用率不得超过18%。而团体方面,短期意外险、长期意外险的期交业务、趸交业务的平均附加费用率依次以25%、15%和8%为上限。

“一方面,意外险费率太高不利于保护消费者利益;另一方面,客观来看,如今意外险,尤其是短期意外险多与机票、车票订购和旅游等消费场景相结合,意外险离开这些渠道后很难触达客户,掌握这些场景的平台或者机构与保险公司博弈后,费用率自然升高。”对于意外险手续费畸高的原因,清华大学五道口金融学院中国保险和养老金研究中心研究总监朱俊生如是分析。

首都经贸大学保险系副主任李文中则指出,首先,相比其他人身险业务,意外险件均保费较低,但业务流程相差不大,客观上件均人力成本,特别是佣金占比较高。其次,意外险附加保费虽占比高,但绝对金额不大,消费者对其不敏感。再次,人身意外伤害保险承保的风险是典型可保风险,消费者转嫁意愿强,因而更能忍受较高附加费用率。最后,随着互联网销售渠道发展,意外险保费中人工成本占比大幅下降,但由于价格黏性和不同机构间攀比,佣金水平也很难大幅下降。

“监管部门发布监管规定对平均附加费用率进行限制,并要求保险公司对附加费用率高于上限进行专项说明,肯定能够较大程度上抑制意外险附加费用率过高这种现象,让消费者从中获利。”对此,李文中如是表示。

除了对于手续费畸高打击可令消费者获利外,中国精算师协会创始会员徐昱琛指出,对于赔付率的管控亦可达到降价让利消费者的目的。

如在价格调整机制方面,《意见稿》规定,对过去三年平均赔付率低于50%的短期意外险产品,保险公司应及时调整定价以确保下一年度赔付率不低于50%。与此同时,《意见稿》要求对于连续两年保费收入超过200万元且赔付率低于30%的产品,保险公司应停售。

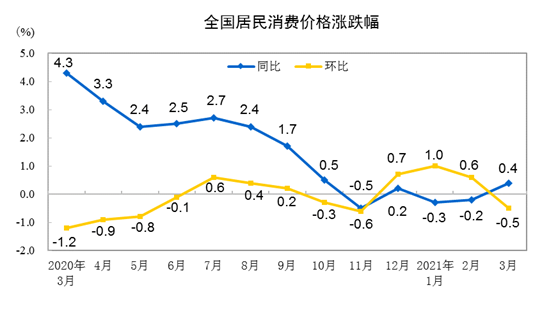

朱俊生亦介绍道,去年全国意外险整体市场赔付率约为27%,整体费用率较高,或在50%以上。他总结称,如今监管改革的思路是对意外险综合成本结构进行调整,拉高赔付率、降低费用率。

负面清单立经营“禁令”

捆绑销售乱象当休

捆绑销售在各类险种中均是屡禁不止的行业难题,意外险亦然。

在此之前,意外险在各类消费场景中捆绑搭售的问题屡屡见诸报端。

近日江苏省消费者权益保护委员会发布的线上保险消费调查报告便显示,线上保险消费者遇到捆绑销售的场景中占比最高的是非保险产品(如车票、机票等)消费或贷款时被默认购买保险,五成以上的消费者都遇到过此类情况。而且,在第三方购票平台中搭售的保险产品,其保险费用、赔付额度与同一保险公司承保的其他赔付范围近似的同类型产品,在赔付条件、金额方面存在明显差异。

李文中认为,意外险捆绑销售现象之所以频发,主要是因为意外险是一种场景化非常明确的险种,在特定场景下将其与特定的其他商品与服务捆绑进行销售非常容易成功。与此同时,捆绑之后意外险保费占消费者总支出的比例普遍很小,消费者对其不敏感,这进一步提高了捆绑销售成本的可能性。

除了禁止捆绑外,“负面清单”亦禁止险企销售意外险时直接或通过保险中介强迫消费者订立保险合同;通过无合法资质的机构、未进行执业登记的个人销售意外险,或委托经营区域外的保险中介机构或个人销售意外险产品;夸大保险保障范围、隐瞒责任免除、虚假宣传等误导投保人和被保险人的行为;以利益输送、商业贿赂等手段开展不正当竞争。

强化客户信息真实性管理

“防火墙”拦截“杀亲骗保”

除了手续费畸高、捆绑销售频发等乱象之外,骗保骗赔亦是意外险行业频发乱象之一,其中不乏“杀妻骗保”“杀母骗保”这类骇人听闻的恶性案件。

对此,有业内人士指出,此次《意见稿》中对于客户信息真实性的管理,能对骗保骗赔起到一定遏制作用。

具体而言,《意见稿》提出,保险公司应加强意外险业务的客户信息真实性管理,在遵守有关法律法规的前提下,明确要求保险销售人员以及保险中介机构按照意外险业务经营和客户服务的需要提供真实、完整的客户信息,并对其所提供客户信息的真实性、完整性进行审核。

同时,《意见稿》要求保险公司的核心业务系统、银(邮)保通等有关业务系统应具备客户信息字段完整性和逻辑准确性的控制功能。

“意外险保费低、保额高,杠杆效应明显,因此有可能带来一些道德风险,包括骗保骗赔。”朱俊生指出,如果不同公司的信息不能相互比对,亦容易造成道德风险。他表示,行业应加强客户信息真实性管理,若消费者同时在不同险企投保,行业共同信息基础设施能够及时识别这种有可能带来骗保骗赔的情况,从而起到一定的预警作用,所以这方面的信息基础设施建设亦非常重要。

李文中同样认为,这样一方面能够从核保环节拒保部分有较高骗保嫌疑的客户,另一方面能够在理赔环节通过复核相关信息再次筛除骗赔案件。“当然,仅要求客户信息真实还不行,关键是要采取相关技术手段与措施来保证客户信息的真实性,而且建立和完善行业意外险信息共享与反欺诈平台是一项非常重要的工作。”李文中亦如是补充。