走过疫情、车险综改的冲击,迎来“开门红”、新旧重疾的“换班”之后,上市险企一季度保费收入几何备受关注。4月15日,北京商报记者梳理五大上市险企及其子公司一季度保费收入情况发现,其合计原保险保费收入达9731.77亿元,同比微增2.64%。其中,人身险公司保费收入增速“波峰”之后迎来“波谷”;而财产险公司的车险、信保业务保费增速“拖后腿”的同时,意健险业务则大放异彩。

业内人士认为,疫情对于去年上市险企保费基数带来的影响,叠加“开门红”及新旧重疾交替等因素,造成了人身险公司今年一季度保费增速的波动;此外,虽然车险综改及信保风险出清给财产险公司保费带来压力,但是意健险或有望成为产险公司业绩新增长点。

人身险增速放缓

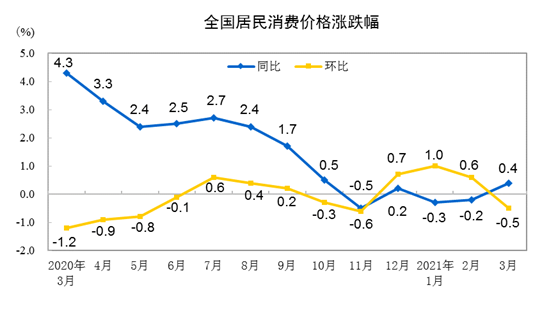

一季度上市险企的人身险保费整体微增。而分单月来看,在经历1月“开门红”之后,其同比增速逐渐降至负数。

具体来看,五家人身险公司保费收入合计7281.59亿元,同比增长2.67%,相较前两月7.35%的增速降幅明显。而将镜头聚焦于3月单月保费,北京商报记者梳理发现,上市险企及其子公司中,人身险公司单月总保费同比大降超一成,降幅为10.69%。在此之前,其总保费在1月、2月同比增速分别为8.53%和2.42%,均为正值。

对此变化趋势,中国精算师协会创始会员徐昱琛指出,去年1月、2月受疫情影响,人身险保费低于正常水平,基数较低。而到了去年3月,保险业基本从疫情中修复,加上去年2月被疫情压抑的人身险需求得以释放,去年3月保费基数回到正常乃至更高水平。

同时徐昱琛指出,今年前两月,因“开门红”、新旧重疾切换等因素叠加,人身险保费同比增长速率较快。到了3月,人身险需求在前两月提前释放完毕,因此略显疲软。综合上述因素,一季度出现了1月、2月人身险公司保费同比增加,3月单月保费同比下降的“波折”。

切换至险种维度,一季度上市险企及其子公司中,寿险公司保费增速分化,而健康险公司保费增速下滑态势尤为明显。

在寿险板块,五家寿险公司保费呈“三升两降”分化态势,且相较前两月累计保费收入同比增速多有下滑。其中,新华保险一季度保费收入同比增速最快,为8.84%;中国人寿、太保寿险次之,保费同比增速依次为5.23%和3.89%。而人保寿险保费在寿险板块增速“垫底”,同比降幅达5.4%。

比寿险更引人瞩目的,是健康险保费增速大降。比如人保健康一季度累计保费为171.9亿元,同比增速为36.99%,虽然依旧领跑上市险企及旗下各公司保费增速榜,但相较前两月90.09%累计增速近乎翻倍的成绩逊色许多。

“主要是老款重疾产品停售过度消耗有重疾购买需求的客户,以及新重疾产品上市初期代理人对产品的培训尚不到位,供需均尚未呈现常态。”对此,国君非银证券分析师刘欣琦如是解释。

意健险放异彩

相较于人身险公司的“大起大落”,上市险企及旗下子公司中,产险公司一季度保费增长态势则显得较为平稳。

总体上,五大上市险企及其子公司中,一季度财产险公司合计保费为2450.19亿元,同比微增2.56%,相较前两月的累计增速2.38%并无太大变化。其中,太保产险一季度车险保费收入增速领跑产险公司榜,突破一成,高达11.93%。

从具体险种来看,一季度车险保费依然呈现下降态势,如人保财险一季度机动车辆保险保费同比降低6.7%至575.03亿元,其单月降幅则达7.5%。对上市险企车险业务,刘欣琦评价称,去年3月疫情大规模影响出行,车险基数较低,综改背景下,车险今年3月仅为小幅负增长。

而非车险业务方面,多名业内人士指出,信用保证险业务的风险出清,是保费增速主要“拖后腿”因素。以人保财险为例,今年一季度其信用保证险业务收入仅有4.9亿元,相较去年同期的24.97亿元同比“大跳水”80.4%。

相比之下,一季度产险公司的意外与健康保险保费增速可谓大放异彩。在公布数据的平安产险、人保财险中,意健险保费增速依次为28.43%和24.9%,均居于险种保费增速榜前列,二者保费收入分别为52.39亿元和436.46亿元。其中,一季度人保财险意健险保费占比自去年同期的27.27%升至32.2%。

对此,徐昱琛分析称,由于车险综改降低单均保费,财产险公司今年车险业务承压较大,所以其必定要大力开拓意健险市场,发展新的业务增长点。同时他指出,这会一定程度上“抢走”寿险公司一部分短期健康险业务,形成竞争关系。

监管“灰犀牛”在路上

展望二季度乃至未来一年,上市险企保费将出现何等变化?

刘欣琦认为,考虑到新重疾产品的销售难以在短期全面恢复,预计上市险企短期将推出差异化形态的产品来促进销售,如两全险、储蓄险等。长期来看,客户认知提升需匹配具有清晰讲解产品能力的代理人销售,代理人质态提升是促进新单和价值可持续增长的主要驱动力。

同时刘欣琦提示到,随着客户认知的不断提升,积极满足客户需求进行渠道转型的公司将更快走出发展困境,实现长期可持续的价值增长。

而经济学家宋清辉表示:“今年以来,保险行业景气度显著回暖,随着人们保险意识的提高,需求的释放,上市险企各业务板块未来发展态势值得期待,仍是值得配置的板块。”

同时,徐昱琛则预测,人身险或产生0-5%的微幅增长,财险保费则可能持平。不过,若新车销量不佳,或者车险综改压力过大、折扣控制不好,受车险业务影响,上市险企财产险保费可能会产生萎缩。

除此之外,有业内人士认为,近期监管诸多动作在未来亦可能对上市险企保费产生一定影响。

日前,银保监会发布《意外伤害保险业务监管办法(征求意见稿)》,控制费率、控制赔付率、调节价格,剑指“捆绑销售”等诸多行业痼疾。对此,徐昱琛表示,若该新规落地,对于上市险企及其子公司中一些场景融合程度深、赔付率偏低、手续费极高的意外险业务会有显著冲击。

除了征求意见的监管新规外,部分监管措施亦可能大幅影响上市险企保费。此前3月25日,银保监会向人保健康发出监管函,因试点批复违规,责令人保健康六个月内禁止备案新的保险条款和保险费率。对此,人保健康方面表示,这将对公司互联网业务形成较大冲击。