近日市场传言,未来未设立理财子公司的银行将无法再新增理财业务。对于不少没有达到标准的中小银行而言,这意味着没有选择,必须逐渐压缩存量最终退出理财业务,选择代销领域。

但对原先资产规模在300亿-800亿元之间的银行而言,它们面临着两难选择,一方面希望申请理财子公司,但是短期规模和其他指标尚未达到,另一方面叠加城商行不对间接投资等限制,只能看着理财业务逐步萎缩。

中小银行理财困境

未设立理财子公司的银行将无法再新增理财业务消息一出,市场一片哗然。也就是说,没有理财子公司的银行将无法再新增理财投资,未来存量规模锁定,只能逐步消化。

目前,我国共有27家机构获批设立理财子公司,而根据银保监会副主席曹宇的回答,想设立理财子公司,银行需风险管控能力较强、总资产及非保本理财业务达到一定规模。有业内人士估算,这意味着监管评级二级、总资产3000亿元、理财500亿元以上,中小银行被打击到一大片。那么未来,中小银行理财业务将何去何从?

这样的转变对于规模达25.86万亿元的银行理财市场或许影响并不大,融360数字科技研究员分析师刘银平告诉记者:“2021年6月末,城商行、农村金融机构存续理财产品规模占整个理财市场规模的比例为18.74%,且部分城商行会继续向理财子公司迁移转型之后的理财产品,中小型银行理财规模占比整体不高。”

但对于众多中小银行而言,冲击力不亚于地震。

法询金融资管研究部总经理周毅钦告诉《国际金融报》记者,未来,其实小银行没有任何选择,只能逐渐压缩退出理财业务,进入代销领域。

“真正焦虑难受的是规模中型的银行,上不去,下不来,和现在中产阶层对孩子的教育焦虑问题很像。”他这么打比方。

“对未能成立理财子公司的中小型银行来说影响较大,尤其是理财业务规模占其资产比例较大的中小型银行,一方面会导致理财业务收入下降,另一方面很多资管部门工作人员面临重新就业问题。”刘银平告诉记者。

目前,已拿到批复的29家理财子公司基本集中在中东部沿海大城市,以江浙沪、环渤海、粤港澳几个经济大区为主。

周毅钦认为,下一阶段,理财子公司将探索逐渐向内陆地区延伸。从区域分布来看,从当地省政府、地方金融监督管理部门、地方银行、地方实体经济的共同利益出发,如果条件允许,肯定是支持设立理财子公司的。

据统计,目前非保本理财达到500亿元门槛且理财子公司没有获批筹建的银行还有15家,按非保本理财规模从高到低依次为北京银行、浙商银行、上海农商行、天津银行、贵阳银行、广州农商行、中原银行、苏州银行等。

“如果两至三年后,这些中部省份的理财子公司陆续获批,最终将完成全国45-50家理财公司全面布局,至此之后,基本告一段落。”周毅钦表示。

刘银平也认为,未来的局面将三分天下。部分中小型银行可能会积极争取理财子公司牌照,或者与其他中小型银行合资成立理财子公司,大部分中小型银行理财将会转型成代销业务。

其实,即便没有这次监管窗口指导,银行理财也在逐步走入窄胡同。自2018年央行出台补充通知,对于不符合通知规定的存量产品,银行、理财子公司应当按照资管新规、理财新规和通知要求实施整改。年底过渡期结束之后,银行、理财子公司不得再发行或者存续不符合通知规定的现金管理类产品。

这样的引导在出台的银行理财新规中也能找到踪迹。“商业银行可以结合战略规划和自身条件,按照商业自愿原则,通过设立理财子公司开展资管业务,也可以选择不新设理财子公司,而是将理财业务整合到已开展资管业务的其他附属机构。商业银行通过子公司展业后,银行自身不再开展理财业务(继续处置存量理财产品除外)。”银保监会有关部门负责人表示。

金融监管研究院院长孙海波表示,当时,符合资管新规的新产品开始发力,大银行为成立理财子公司开始做准备,大部分中小银行决定放弃,待2021年底清盘后彻底结束。

尴尬的是悬在空中的中型银行。“原先资产规模在300亿-800亿元之间的银行面临两难选择,一方面希望申请理财子公司,但是短期规模和其他指标尚未达到,只能坚持或者希望通过做大规模来向监管表决心。”孙海波表示,叠加城商行不对间接投资的限制,以及理财和其他资管合作(包括投资和投顾)的限制,近期关于摊余成本法的使用范围再次收紧,最终导致中小银行未来存量理财陷入持续萎缩状态。

理财子公司多方布局

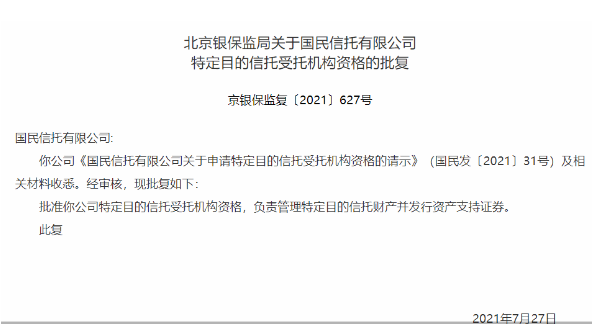

截至2021年6月底,我国共有27家机构获批设立理财子公司。对于已经成立的理财子公司,它们又在忙什么?

在获批筹建的理财子公司中,有21家已经正式开业。截至2021年6月底,16家披露业绩的理财子公司均实现盈利,2020年净利润合计达97亿元。

据清科研究中心的报告,理财子公司正处于积极加码权益投资阶段,未来参与股权投资的方式方法将更加多元化,也有望为股权投资市场带来源头活水,目前10家理财子公司共投资19只基金和3家企业,投资金额超100亿元人民币。

“大多数理财子公司倾向于投资新设基金,但对于业绩较为优秀的基金,理财子公司也在探索以二手交易或老基金新募的方式进入。例如,信银理财投资上海半导体装备材料产业投资基金、招银理财投资君联资本管理的君联新海基金、工银理财投资正心谷管理的上海乐永基金。”上述报告显示。

最近,工银理财、建信理财、招银理财、光大理财四家理财公司获得首批养老理财试点资格,获批城市包含深圳、青岛和另外两座分别位于中部、西部的城市。

这四家理财公司最快将于本月下旬在试点城市发行养老产品,定开式和封闭式都将涉及。

“银行在做养老金融产品方面有着天然的优势。”清华大学金融科技研究院副院长魏晨阳认为,一方面,银行覆盖的渠道比较宽,既能连接基金公司、保险公司,又能连接普通客户;另一方面,银行的储蓄产品和理财产品沉淀了大量资金。

在近日获批筹建的国民养老保险股份有限公司的联合出资名单中,可以找到5家国有大行理财子公司的名字,分别出资10亿元、持股8.97%。未来,银行理财子公司在养老客户方面的挖掘与经营能力不容小觑。

完善理财公司制度规则体系

9月8日,银保监会颁发《理财公司理财产品流动性风险管理办法(征求意见稿)》(下称《办法》),进一步完善理财公司制度规则体系,保护投资者合法权益。

《办法》要求,理财公司建立有效的公司治理和管控机制。业内人士表示,现有的理财子公司基本上脱胎于银行资管部,原有人员架构具有高度延续性,因此资产部门的设置也往往未经任何调整,被直接延续下来。

但由于理财子公司成为独立法人后,需要自主承担投资风险,分行原有各类风险缓释手段无法在理财子公司产品上合规使用。在新理财模式下,“管道型”资产部门的经营模式面临根本性挑战。

某商业银行资深宏观研究员对记者分析,理财公司的理财产品流动性风险,一般来说是指理财产品由于底层资产问题而无法按时偿还本金,目前国内处于理财产品净值化转型阶段,理财产品与其他多元化资产关联,理财产品流动性受其他资产影响较大,不论从保护投资者合法权益(提升产品按时兑付能力),还是防范潜在风险传染,确保金融市场平稳运行,都需要引导理财公司高度重视和加强理财产品流动性管理。

上述宏观研究员表示,《办法》推出后,将引导理财公司加强理财产品流动性管理,有助于加强投资者合法权益保护,维护金融体系稳定,助力理财产品净值化转型;从中长期看,有助于提升理财市场更加规范健康发展。

(记者 曹韵仪)